目前鋰價(jià)在30萬(wàn)元/噸左右已穩(wěn)定月余,上游挺價(jià)惜售情緒濃厚,下游則對(duì)高價(jià)貨源接受意愿有限,未來(lái)走勢(shì)會(huì)怎么樣呢?

在大大小小的周期性錯(cuò)配之下,電池級(jí)碳酸鋰價(jià)格也出現(xiàn)過(guò)山車(chē)式走勢(shì)。在2022年11月沖高至60萬(wàn)元/噸高位后一路下跌,今年4月跌破18萬(wàn)元/噸,隨后又震蕩上漲,并在5月中旬開(kāi)始重回30萬(wàn)元/噸以上。

當(dāng)前,電池級(jí)碳酸鋰出現(xiàn)階段性企穩(wěn),均價(jià)約31萬(wàn)元/噸。綜合多家報(bào)價(jià)平臺(tái)的信息來(lái)看,供求關(guān)系尚未出現(xiàn)明顯轉(zhuǎn)變,上游挺價(jià)惜售情緒濃厚,下游則對(duì)高價(jià)貨源接受意愿有限,上下游博弈或?qū)⒀永m(xù),預(yù)計(jì)短期內(nèi)碳酸鋰價(jià)格將保持平穩(wěn)運(yùn)行。

除了行業(yè)政策、經(jīng)濟(jì)形勢(shì)、市場(chǎng)炒作等影響因素,鋰價(jià)的走勢(shì)主要還是受整體供需格局影響。有業(yè)內(nèi)人士告訴電池網(wǎng),鋰鹽產(chǎn)能擴(kuò)張速度較快,但擴(kuò)產(chǎn)高度受制于上游鋰資源的供應(yīng)。

一、年內(nèi)多個(gè)鋰礦增產(chǎn)在即

自然資源部舉行6月份例行新聞發(fā)布會(huì)上,礦產(chǎn)資源保護(hù)監(jiān)督司司長(zhǎng)薄志平介紹,全球鋰資源豐富,但分布不均,主要分布在阿根廷、玻利維亞、智利、澳大利亞、中國(guó)和美國(guó)等國(guó)。根據(jù)2022年度統(tǒng)計(jì)數(shù)據(jù),我國(guó)鋰礦儲(chǔ)量(折氧化鋰)同比上漲57%,其中江西儲(chǔ)量超過(guò)青海和四川,躍居全國(guó)第一,占全國(guó)總量的40%。2022年度全國(guó)鋰礦儲(chǔ)量增量也主要在江西,占增量的94.5%,來(lái)自于江西省宜春市的兩個(gè)鋰礦山。

另?yè)?jù)美國(guó)地質(zhì)勘探局2023年1月發(fā)布的數(shù)據(jù)顯示,2022年全球鋰資源供給總量為13萬(wàn)噸金屬鋰當(dāng)量,折合碳酸鋰當(dāng)量約69萬(wàn)噸,較2021年數(shù)據(jù)增加22%。澳大利亞、智利和中國(guó)的鋰資源供給占全球總量的92%,其中,中國(guó)2022年鋰資源供給量為1.9萬(wàn)噸金屬鋰當(dāng)量,折合碳酸鋰當(dāng)量約10萬(wàn)噸,較2021年數(shù)據(jù)增加約36%。

華西證券近日發(fā)布研報(bào)預(yù)計(jì),2023年海外鋰輝石新增供應(yīng)量約16.88萬(wàn)噸LCE,同比增長(zhǎng)50%,下半年將釋放較多增量;海外鹽湖碳酸鋰新增產(chǎn)量8.5萬(wàn)噸,同比增長(zhǎng)35%;2023年海外鋰資源合計(jì)增量25.38萬(wàn)噸LCE,同比增長(zhǎng)45%。

電池網(wǎng)注意到,6月份,多家鋰業(yè)上市公司紛紛公布旗下鋰礦項(xiàng)目動(dòng)態(tài):

6月27日,中礦資源在投資者互動(dòng)平臺(tái)表示,目前公司津巴布韋Bikita鋰礦200萬(wàn)噸/年改擴(kuò)建項(xiàng)目的破碎系統(tǒng)建設(shè)已完工并試運(yùn)行,整個(gè)改擴(kuò)建項(xiàng)目正在加速推進(jìn)中。公司Bikita礦山新建200萬(wàn)噸/年選礦建設(shè)工程和200萬(wàn)噸/年選礦改擴(kuò)建工程,計(jì)劃于2023年陸續(xù)建成投產(chǎn)。

6月25日,川能動(dòng)力在投資者互動(dòng)平臺(tái)表示,李家溝鋰礦采選項(xiàng)目,正在積極開(kāi)展采礦系統(tǒng)試生產(chǎn)前期準(zhǔn)備工作。

6月20日,盛新鋰能在投資者互動(dòng)平臺(tái)表示,薩比星鋰鉭礦項(xiàng)目試生產(chǎn)情況良好,已生產(chǎn)出第一批鋰精礦。據(jù)悉,津巴布韋當(dāng)?shù)貢r(shí)間5月7日,薩比星鋰礦項(xiàng)目順利試車(chē),盛新鋰能通過(guò)Max Mind香港間接擁有該項(xiàng)目51%股權(quán)。

6月16日,天齊鋰業(yè)接受機(jī)構(gòu)調(diào)研時(shí)表示,目前公司各鋰化合物加工基地的原料均來(lái)源于公司控股的澳大利亞泰利森格林布什鋰輝石礦。目前泰利森格林布什鋰精礦建成年產(chǎn)能為162萬(wàn)噸,公司鋰化合物及衍生品建成產(chǎn)能為6.88萬(wàn)噸/年。

6月12日,贛鋒鋰業(yè)發(fā)布公告稱(chēng),公司近日收到全資子公司Ganfeng Lithium Netherlands Co.,B.V的控股子公司阿根廷Minera Exar S.A.公司的通知,其旗下阿根廷Cauchari-Olaroz鹽湖項(xiàng)目已產(chǎn)出首批碳酸鋰產(chǎn)品。據(jù)悉,該項(xiàng)目鋰資源總量約2458萬(wàn)噸碳酸鋰當(dāng)量,贛鋒鋰業(yè)享有該項(xiàng)目控制權(quán)。項(xiàng)目規(guī)劃一期產(chǎn)能4萬(wàn)噸LCE,二期產(chǎn)能不低于2萬(wàn)噸LCE,本次產(chǎn)出首批碳酸鋰產(chǎn)品的為項(xiàng)目一期產(chǎn)能。

此外,6月初,贛鋒鋰業(yè)董事長(zhǎng)李良彬在接受采訪時(shí)透露,目前公司在全球五大洲擁有19處優(yōu)質(zhì)鋰礦資源,總權(quán)益資源量達(dá)4534萬(wàn)噸碳酸鋰當(dāng)量。

當(dāng)然,除了上述增產(chǎn)項(xiàng)目,鋰資源項(xiàng)目延期的案例也不少,新增鋰資源項(xiàng)目能否如期達(dá)產(chǎn)尚有不確定性。

二、碳酸鋰價(jià)格會(huì)如何發(fā)展呢?

目前鋰價(jià)在30萬(wàn)元/噸左右已穩(wěn)定月余,未來(lái)碳酸鋰價(jià)格會(huì)如何發(fā)展呢,其走勢(shì)是向左還是向右?

從成本端來(lái)看,提鋰成本具有一定的彈性空間。據(jù)興證期貨日前發(fā)布的碳酸鋰系列專(zhuān)題報(bào)告,鋰輝石提鋰成本方面,依照6月鋰輝石精礦進(jìn)口平均價(jià)格4085美元/噸來(lái)算,進(jìn)口鋰輝石的平均成本約為28萬(wàn)元/噸。我國(guó)自有礦的一體化企業(yè)生產(chǎn)鋰輝石精礦經(jīng)營(yíng)成本基本在150-500美元/噸之間,現(xiàn)金成本折合人民幣約4萬(wàn)元/噸-7萬(wàn)元/噸。

鋰云母提鋰成本方面,依照6月的鋰云母精礦價(jià)格加上折舊加工費(fèi),1.5%-2.0%品位、2.0%-2.5%品位的鋰云母提鋰總成本約在15-20萬(wàn)元/噸。

鹽湖鹵水提鋰成本方面,生產(chǎn)成本主要集中在3-6萬(wàn)元/噸,相較于鋰輝石、鋰云母生產(chǎn)成本更低。

從相關(guān)企業(yè)、機(jī)構(gòu)、專(zhuān)家的預(yù)判來(lái)看,鋰價(jià)后市走勢(shì)分歧較大。

孚能科技董事長(zhǎng)王瑀在接受媒體采訪時(shí)表示,去年所有中國(guó)動(dòng)力電池企業(yè)給鋰礦產(chǎn)業(yè)提供了1500億元利潤(rùn),這是不合理的。鋰鹽的價(jià)錢(qián)不應(yīng)該超過(guò)10萬(wàn)元/噸,在正常情況下,無(wú)論是鹽湖提鋰還是鋰輝石提鋰等,成本都是在3-8萬(wàn)元/噸人民幣左右。

中國(guó)科學(xué)院院士、清華大學(xué)教授歐陽(yáng)明高指出,其曾經(jīng)計(jì)算過(guò),鋰價(jià)應(yīng)該在10萬(wàn)元/噸到20萬(wàn)元/噸之間是比較合理。

全國(guó)政協(xié)常委、經(jīng)濟(jì)委員會(huì)副主任苗圩近日在公開(kāi)演講時(shí)表示,2023年碳酸鋰價(jià)格大概率會(huì)保持在15-20萬(wàn)元/噸。

而根據(jù)中國(guó)地質(zhì)調(diào)查局國(guó)際礦業(yè)研究中心的預(yù)測(cè),未來(lái)3-5年,碳酸鋰供應(yīng)將很可能持續(xù)過(guò)剩,具體價(jià)格水平受限于鹽湖等低成本產(chǎn)能釋放速度,價(jià)格中樞可能回到甚至低于20萬(wàn)元/噸的水平,且波動(dòng)幅度顯著減小。

而在2022年底,曾有電池企業(yè)相關(guān)負(fù)責(zé)人告訴電池網(wǎng),碳酸鋰價(jià)格未來(lái)幾年都將維持在40萬(wàn)元/噸左右的高位,回落到20萬(wàn)元/噸以下的可能性較小。

此外,天齊鋰業(yè)董事長(zhǎng)蔣衛(wèi)平在公司2022年年度股東大會(huì)上表示,每噸50萬(wàn)元、60萬(wàn)元的鋰價(jià)有點(diǎn)離譜,但鋰價(jià)永遠(yuǎn)回不到以前的3萬(wàn)元/噸的水平。

國(guó)泰君安有色團(tuán)隊(duì)在6月11日發(fā)布的研報(bào)中分析稱(chēng),鋰價(jià)快速反彈后產(chǎn)業(yè)鏈上下游進(jìn)入價(jià)格博弈階段,目前看6月份需求穩(wěn)步向好,下游廠商排產(chǎn)繼續(xù)增加,而供應(yīng)端鹽湖和回收部分有所增量,碳酸鋰整體供應(yīng)略增。供需偏緊使得廠商挺價(jià)意愿較強(qiáng),鋰價(jià)延續(xù)強(qiáng)勢(shì)。

中信建投6月27日研報(bào)指出,隨著碳酸鋰價(jià)格回升,市場(chǎng)供給逐步增加,但鋰輝石及鋰云母精礦價(jià)格強(qiáng)勢(shì),外購(gòu)礦加工鋰鹽廠成本端具有壓力,鋰鹽廠仍挺價(jià)惜售。下游需求繼續(xù)回暖,儲(chǔ)能訂單較好,五部委啟動(dòng)新一輪新能源汽車(chē)下鄉(xiāng)促進(jìn)新能源汽車(chē)消費(fèi)。因此,消費(fèi)繼續(xù)改善,鋰價(jià)支撐較強(qiáng),預(yù)計(jì)鋰價(jià)仍高位運(yùn)行。

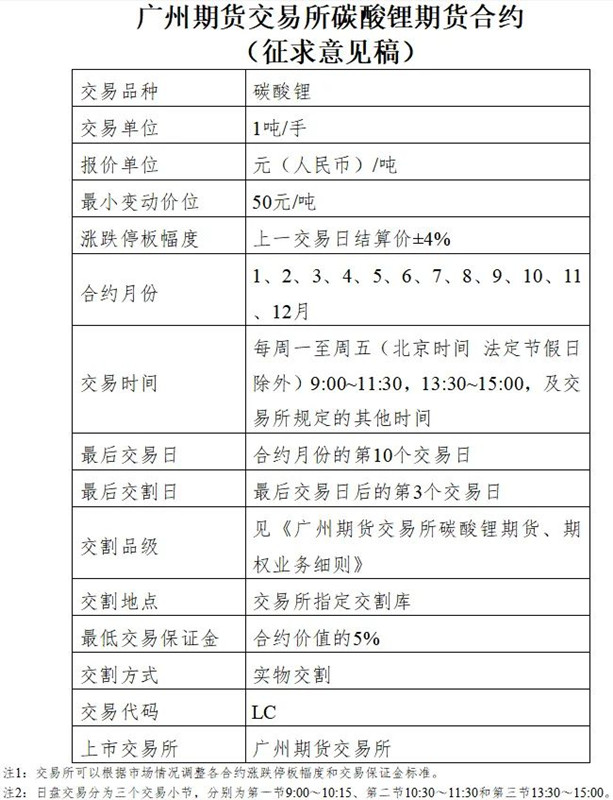

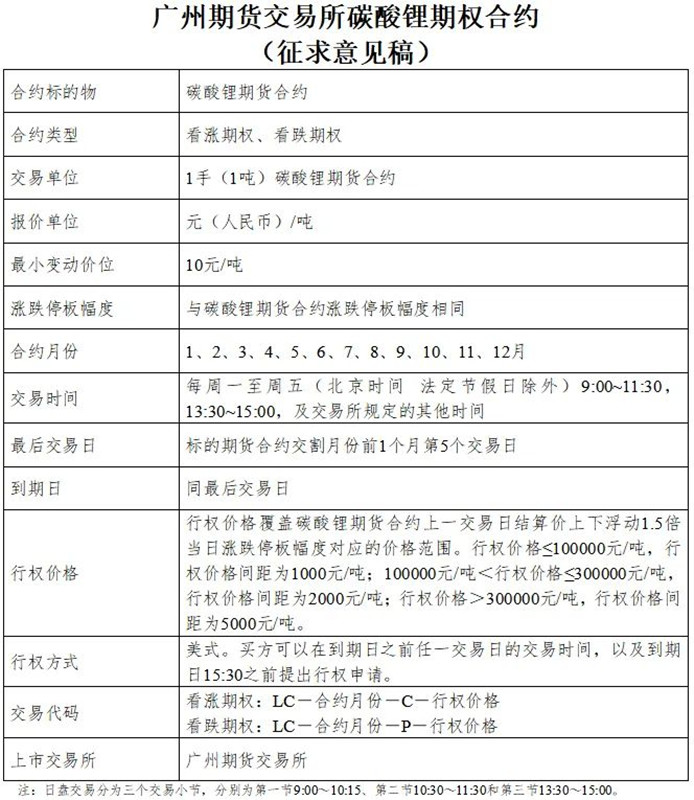

值得注意的是,6月14日,廣期所發(fā)布關(guān)于碳酸鋰期貨和碳酸鋰期權(quán)合約及相關(guān)規(guī)則公開(kāi)征求意見(jiàn)的公告,就碳酸鋰期貨、期權(quán)合約及相關(guān)規(guī)則公開(kāi)征求意見(jiàn)。

國(guó)泰君安期貨研報(bào)認(rèn)為,廣期所碳酸鋰期貨的上市有助于形成我國(guó)權(quán)威的鋰鹽價(jià)格,能夠公開(kāi)、及時(shí)反映我國(guó)鋰鹽現(xiàn)貨市場(chǎng)的供需變化,從而幫助鋰鹽產(chǎn)業(yè)有效管理原材料風(fēng)險(xiǎn)。

不過(guò),碳酸鋰期貨正式掛牌交易的時(shí)間尚未確定,且其對(duì)鋰鹽定價(jià)體系的改變,也需要時(shí)間的積淀與驗(yàn)證。

總之,受資源束縛、原材料價(jià)格的劇烈波動(dòng)將對(duì)企業(yè)業(yè)績(jī)帶來(lái)極大的影響。2023年一季度,電池網(wǎng)統(tǒng)計(jì)在內(nèi)的57家正極材料及上游原材料上市公司,由于新能源行業(yè)遇冷疊加碳酸鋰庫(kù)存跌價(jià)等原因,近80%企業(yè)凈利同比下降。目前,2023年上半年收官已進(jìn)入倒計(jì)時(shí),電池級(jí)碳酸鋰價(jià)格從年初的50萬(wàn)元/噸跌至18萬(wàn)元/噸,又重回30萬(wàn)元/噸,將給產(chǎn)業(yè)鏈業(yè)績(jī)帶來(lái)怎樣的影響?